adozona.hu

Ingatlan: részleges illetékmentesség és szigorítás

//test-adozona.hu/archive/20090214_oroklesi_illetek_illetekmentesseg_ingatla

Ingatlan: részleges illetékmentesség és szigorítás

Illetékmentesség az örökölt vagyon egy részére, büntetés a piaci ártól túlságosan elrugaszkodó ingatlan-adásvételi szerződésekre – ezek a legfontosabb elemei a nemrég módosított illetékszabályoknak. A szabályok összefoglalását a változások ismertetésével egészítettük ki.

Élt 88 évet – tudatja a Magyar Demokrata Fórumnak (MDF) a "haláladó" eltörlését magasztaló óriásplakátja, ünnepelve a párt győzelmét, hogy az adócsomag tavaly decemberi elfogadásakor sikerült átverniük a parlamenten az öröklési illeték megsemmisítését, még ha csak részlegesen is, írja a HVG eheti számában. Ez persze nem ment ingyen – cserébe az MDF hozzásegítette a szocialistákat, hogy meglegyen a többség más közterhek megváltoztatásához. Ezentúl 20 millió forint értékű örökrész illetékmentes, feltéve, hogy az örökös az elhunyt gyermeke, házastársa, szülője vagy az örökhagyó háztartásában élő, eltartott szülő nélküli unokája. Az rész az úgynevezett tiszta értéket jelenti, azaz az örökölt vagyon forgalmi értékéből le kell vonni a hagyatékot terhelő tartozást, a különböző hagyatéki eljárási díjakat és az örökség egyéb terheit (például a más javára bejegyzett haszonélvezeti jog értékét). A 20 millió forintos mentesség örökösönként értendő, azaz ha például három testvér örököl szülőjétől egyenlő hányadban egy 60 millió forintos lakást, nekik sem kell illetéket fizetniük.

Az egyenes ági mentesség szabályait hagyatékonként kell alkalmazni, vagyis például ha valaki édesapjától örökölt vagyon után már kimerítette a 20 millió forintos mentességet, az édesanyja által rátestált hagyaték esetén is érvényesítheti azt, időkorláttól függetlenül. A mentesség elsősorban lakás öröklésére vonatkozik, de ha annak értéke nem éri el a 20 millió forintot, eddig az értékhatárig más vagyonelemek (például bútorok, műtárgyak) után sem kell illetéket fizetni. Ugyanakkor nem vonható be a mentességi körbe a gépjármű, a pótkocsi tulajdon- és vagyoni értékű jogának, továbbá az önálló orvosi tevékenység működtetési jogának öröklése – hívták fel a figyelmet az Adó- és Pénzügyi Ellenőrzési Hivatalnál (APEH). A részleges mentesség 20 millió forint tiszta értékű lakás öröklése esetén összesen 570 ezer forint alól tehermentesíti az örököst. Az öröklési illeték mértéke továbbra is a rokonsági foktól, az örökölt vagyon értékétől és a vagyon fajtájától függ. Minél távolabbi a rokoni kapcsolat, és minél nagyobb a vagyon, annál magasabb az illetékkulcs. Az örökölt lakás illetéke az általános 11–40 százalék közötti öröklési kulcs helyett (rokonsági foktól és lakásértéktől függően) 2,5–21 százalék közötti. Fontos tudni, hogy ha például valaki egy 40 millió forint tiszta értékű lakást örököl, nem a tiszta érték és az illetékmentes rész különbözetéhez tartozó illetékkulcs után kell megfizetni az illetéket. E terhet az APEH úgy állapítja meg, mint ha az örökös a 20 millió forint után már megfizette volna az illetéket (18 millió forintig 2,5 százalékot, fölötte pedig 6 százalékot). Vagyis az örökösnek 35 millió forintig 6 százalék, a maradék 5 millió forintos részre pedig 11 százalék illetéket (900 ezer plusz 550 ezer forintot) szab ki.

| Számoljon itt! |

| Az Adózóna 2009-re aktualizált illeték-kalkulátorával számoljon itt! |

Az illetékmentességet a jogszabályváltozás kihirdetésének napjától, azaz 2008. december 9-étől keletkezett örökségek esetében alkalmazza az APEH, a korábbiaknál pedig akkor, ha a kihirdetésig még nem született jogerős döntés az illeték mértékéről. 2009. január 1-jétől mentes az illeték alól az Európai Gazdasági Térség tagállama által kibocsátott értékpapír öröklése is. A már korábban is illetékmentes örökségek szabályai nem változnak. Így ezután sem kell illetéket fizetni a takarékbetét (ideértve a bankszámlán, folyószámlán lévő pénzt is), továbbá a gazdasági társaságban lévő vagyoni betét – például üzletrész, szövetkezeti részjegy – öröklése esetén (ugyanakkor a részvény öröklése illetékköteles).

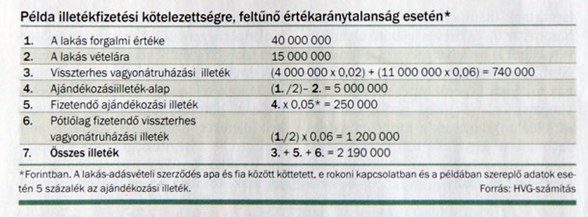

A könnyítések mellett szigorításokat is hoztak a „feltűnő értékaránytalanság mellett kötött ingatlan-ügyletekre” az illetékváltozások. Két magánszemély, illetve két cég közötti ingatlan adásvételénél egyaránt előfordulhat, hogy a vevő és az eladó rövid távon abban érdekelt, hogy a valóságosnál jóval alacsonyabb árat szerepeltessen a szerződésben, hogy így a vevő kevesebb vagyonszerzési illetéket fizessen, az eladónak pedig kisebb legyen az esetleges személyi jövedelemadója, illetve társasági adója. Ezt a kiskapuzást akadályoznák meg az új előírások. Mivel a szigorítások életbe léptetésére az úgynevezett 45 napos szabályt kell alkalmazni, a január 23-a után kötött ilyen ügyletek büntethetők abban az esetben, ha az ingatlan-adásvételi szerződésben szereplő összeg nem éri el a forgalmi érték 50 százalékát. Ezentúl ugyanis az 50 százalékból hiányzó részt ajándékozási illetékkel terheli az adóhatóság. Az utóbbi mértéke pedig jóval magasabb (rokonsági foktól és értéktől függően 5–30 százalék, két cég között 21–40 százalék közötti) lehet, mint a visszterhes lakásszerzés sávos – 2, illetve 6 százalékos – kulcsa. Persze a visszterhes vagyonszerzés illetékétől sem menekül meg a vevő, ezt nem csupán a szerződésben rögzített vételár, hanem a forgalmi érték 50 százaléka után is meg kell fizetnie. Más a helyzet, ha a szerződésben amiatt szerepel a forgalmi értéknél alacsonyabb vételár, mert az ingatlant hitel terheli. Ilyenkor a hitellel növelt ár után kell visszterhes vagyonszerzési illetéket fizetni, de az ilyen kontraktust nem terheli ajándékozási illeték.

Más megítélés alá esik ezentúl az ingatlanforgalmazó és -fejlesztő cégek megítélése is. Január 23-a előtt azok voltak jogosultak az általános 10 százalékos helyett 2 százalékos illetékkulcs alkalmazására, amelyek Teáor-besorolásuk alapján főtevékenységként forgalmaztak, illetve adtak lízingbe ingatlanokat. Január 23-ától viszont azok élhetnek e kedvezménnyel, amelyek előző évi nettó árbevételének legalább a fele ingatlanértékesítésből származik. „Az új jogszabály logikusabb a korábbinál, de akad még csiszolnivaló. Nem érvényesítheti például a kedvezményt az a cég, amely mondjuk az idén vásárol ingatlanokat, de csak jövőre értékesíti őket” – mutatott rá egy hiányosságra Erdős Gabriella, a PricewaterhouseCoopers szakértője. Ugyanakkor nem vitatja azt a jogalkotói szándékot, amely elejét venné, hogy azok a nagyvállalatok, amelyeknek bejegyzett főtevékenysége ingatlanfejlesztés, -forgalmazás, de jövedelmük jelentős része nem ebből származik, érvényesíthessék a kedvezményes illetékmértéket.E kedvezményhez az is szükséges, hogy az ingatlanforgalmazó az illetékfizetési meghagyás jogerőre emelkedéséig tudassa az adóhatósággal, hogy előző évi nettó árbevételének a fele valóban ingatlanértékesítésből származik. Ha azonban e nyilatkozatában vállaltakat nem teljesíti, jobban jár, ha ezt ő maga jelzi az APEH-nak, legkésőbb az illetékkötelezettség keletkezése szerinti adóév hatodik hónapjának 15. napjáig. Ebben az esetben ugyanis az általános szabályok szerinti és a megfizetett kedvezményes illeték különbözetét csak 50 százalékkal növelve kell leróni. Ha azonban az APEH jön rá, hogy a cég jogosulatlanul vette igénybe a 2 százalékos kedvezményes kulcsot, akkor a társaság a hiányzó illetékrész duplájának a megfizetésére kötelezett.

2010 legfontosabb illetékváltozásai:

- Illetékköteles lett a belföldi ingatlanvagyonnal rendelkező társaságban a vagyoni betét (részvény, részesedés, stb.) megszerzése is, ha az eléri a 75%-ot, ideértve a kapcsolt vállalkozások, vagy közeli hozzátartozói általi megszerzést is. A 75% elérésekor – függetlenül annak időpontjától – beáll az illetékkötelezettség, de abból le kell vonni a 2010.01.01 előtt, az örökölt, vagy ajándékozás útján megszerzett részesedésre arányosan eső részesedés értékét.

- A visszterhes vagyonátruházás (pl. eladás, apport) általános illetéke ingatlan esetén 4% lett. Lakóingatlannál 4mFt-ig 2%. A felső határ vagyoni betét (ingatlant magában foglaló részesedés) megszerzésekor max. 2% a megszerzett 1 MdFt ingatlanvagyon arányos része feletti értékre. A fizetendő illeték a megszerzett tulajdonrészre arányosan max. 200 mFt.

- Az illetékköteles vagyoni betét megszerzését szabad formátumú bejelentéssel kell az APEH felé közölni 30 napon belül.

- Megszűnt a Kft. és a Bt. és a Kkt. (+ a szövetkezeti részjegy) vagyoni betétjének öröklési illeték-mentessége. (Eddig csak a Zrt. részvényének öröklése volt illetékköteles). A 20 mFt-os illetékmentességbe az illetékköteles részek is betudhatóak.

- A kisvállalkozói (egyéni vállalkozói, egyéni cégbeli) vagyon öröklésekor, ajándékozásakor a vállalkozás legalább 3 évig való folytatása esetén illetékalap-kedvezmény jár. Házastárs esetében 50%, max. 5 mFt, egyéb esetében 25%, max. 2,5 mFt. Ha a továbbműködtetés csorbul, vagy a részesedés értékesítik, vagy bevonják, akkor a kedvezmény dupla mértékű összegét kell illetékként megfizetni.

- Az ingatlanforgalmazók és járműforgalmazók külön jogosultság nélkül vehetik igénybe a kedvezőbb illetékmértékeket. (Eddig 50%-os és 75%-os forgalmi küszöb vonatkozott rájuk).

- A felügyeleti intézkedés eljárási illetéke azonos lett a fellebbezés illetékével.

2010 során történt évközi változások:

- A 2010.07.01-ig el nem bírált ügyekben nem kell öröklési, ajándékozási illetéket fizetni az egyenes ági rokonok esetén. Ebbe a körbe tartoznak a szülők, a gyerekeik, a nagyszülők, az unokák, az egyéb felmenők és leszármazottak, függetlenül attól, hogy a kapcsolat vér szerinti, vagy örökbefogadáson alapul. Az új mentesség nem terjed ki a házastársra, a mostoha és nevelt gyerekre, a mostoha- és nevelőszülőkre! Az esetükben az eddig is meglévő kedvezményekbe lehet kapaszkodni. Ilyen a lakóingatlanra vonatkozó özvegyi illetékmentesség, a személyenkénti 20 millió forintos örökrészig terjedő illetékalap-mentesség és ha ezt kimerítik, akkor még mindig kedvezőbb illetékmértékeket használhatnak.

- A gazdaságátadási támogatás keretében történő termőföldátadás a közeli hozzátartozók között szintén illetékmentes lett 2010.08.14-től, még akkor is, ha nem adásvétel, hanem ajándékozással történik.

- Illetékmentessé tették az ingatlanvagyont megtestesítő üzletrészek, részvények csoporton belüli adásvételét, szintén az előbb említett 2010.07.01-ig el nem bírált ügyekben.