adozona.hu

Transzferár-háború: milliókat nyerhet a szokásos piaci ár megállapítással

//test-adozona.hu/tarsasagi_ado_innovacios_jarulek/Celkeresztben_a_kapcsolt_vallalkozasok_dul__YOBTMN

Transzferár-háború: milliókat nyerhet a szokásos piaci ár megállapítással

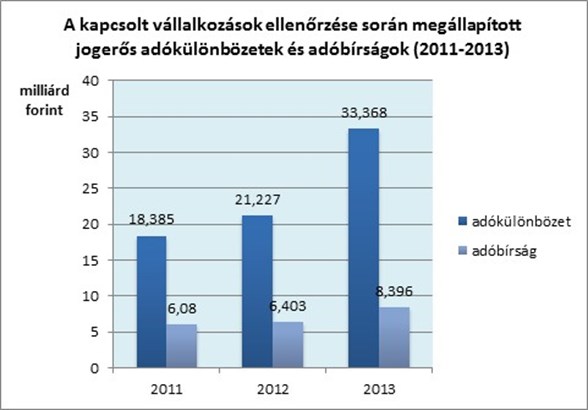

Majdnem megduplázódott a transzferár-ellenőrzések során feltárt adóhiány az elmúlt három évben; amíg 2011-ben 18 milliárd forint volt a jogerős nettó adókülönbözet, tavaly már több mint 33 milliárd forint – derül ki a Nemzeti Adó- és Vámhivatal (NAV) statisztikáiból. Ezzel párhuzamosan az adóbírságok is jelentősen emelkedtek: tavaly 8 milliárd forint volt az ára a kapcsolt ügyletek között alkalmazott helytelen árképzésnek, a tartalmilag nem megfelelő transzferár-dokumentációknak, szemben a 2011-es 6 milliárdos összeggel.

A korábbi évek gyakorlatához képest jóval szigorúbban vizsgálja a NAV a kapcsolt vállalkozások közötti tranzakciókat, különös figyelemmel például az ügyletben résztvevő felek karakterizációjára, az árazási módszerekre, a költségalapokra és az alkalmazott haszonkulcsokra. A trendet az elmúlt három év adatai is alátámasztják, és a jövőben várhatóan még agresszívebben lépnek majd fel az ellenőrzések során – véli Király Péter, a DLA Piper Adótanácsadó Kft. transzferár-üzletágának vezetője. Felidézte: 2007-2008 előtt jobbára csak azt ellenőrizték, hogy megvannak-e a jogszabály által előírt tartalmi elemek a transzferár-dokumentációban, ám mostanra már általános gyakorlattá vált az érdemi vizsgálat.

Az ellenőrzésekért a régiós revizorok mellett a Kiemelt Adózók Adóigazgatóságának Szokásos Piaci Ár-megállapítási és Transzferár Ellenőrzési Főosztálya felel, amely 2013. január 1-től főosztállyá vált; ez is azt mutatta, hogy a NAV kiemelt területként kezeli a transzferárazási kérdéseket, valamint kapcsolt ügyletek ellenőrzését.

Az adótanácsadó rámutat: a transzferár-dokumentációs kötelezettségről ugyan a hatósági nyomásnak köszönhetően egyre több vállalkozásnak van tudomása, ám még mindig sokan nem veszik ezt eléggé komolyan, miközben a mulasztók többszörös büntetésre is számíthatnak. Ha ugyanis a vizsgálat után a NAV megemeli az adóalapot, akkor nem csupán az adókülönbözetet, például a hiányzó társasági adót kell befizetni, hanem bírságot is kirónak a revizorok, amelynek maximális mértéke az adóhiány 50 százaléka.

A hiányzó vagy nem megfelelően elkészített dokumentáció miatt maximum 2 millió forint a bírság, amelynek összege ismételt mulasztás esetén 4 millió forint is lehet; ugyanazon nyilvántartás elkészítésének újbóli elmulasztása esetén pedig az első esetben megállapított összeg négyszeresével is szankcionálhatóak a vállalkozások.

Jelenleg Magyarországon egyetlen olyan eszköz van, amellyel kezelni lehet a jövőbeni transzferárkockázatokat, ez az úgynevezett szokásos piaci ár-megállapítási eljárás – jegyezte meg Király Péter, hozzátéve: ezekben az eljárásokban az adózó maga mutatja be előzetesen az ügyletek transzferár-kezelését az adóhatóságnak, amely határozatban erősíti meg az árazást, illetve a szokásos piaci ártartományt.

A szokásos piaci ár-megállapítási eljárás másik nagy előnye – amellett, hogy általa elkerülhetőek az adóalap-kiigazítások és bírságok –, hogy a vállalkozásnak a határozattal lefedett időszakban, amely legalább három, de akár öt év is lehet, nem kell transzferár-dokumentációt készítenie. Tapasztalatok szerint a vállalatok folyamatosan ismerik fel ennek az eszköznek a jelentőségét, és ezt az adóhatósági statisztikák is alátámasztják, hiszen évről évre jelentősen növekszik a NAV-nak benyújtott kérelmek száma – tette hozzá Király Péter.

Hozzászólások (0)