adozona.hu

Adócsalás: 500 milliárd a kiscégek sara?

//test-adozona.hu/archive/20071003_MNB_ado_csalas_tanulmany

Adócsalás: 500 milliárd a kiscégek sara?

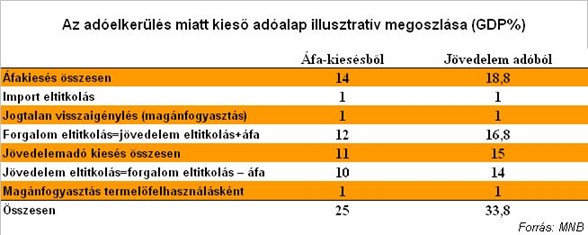

A jövedelemadó bevallások és az áfabefizetés adatainak vizsgálata azt mutatja, hogy az adóelkerülés miatt a GDP negyedének-harmadának megfelelő adóalap tűnik el Magyarországon. Ez nemzetközi összehasonlításban is jelentősnek tekinthető – állapítja meg az Magyar Nemzeti Bank egyik műhelytanulmánya.

Az adóbevételek gazdasági funkciók szerinti szerkezetét illetően Magyarország – hasonlóan a többi újonnan csatlakozó országhoz – jelentősen eltér az euróövezet országainak átlagos adószerkezetétől. A csatlakozó országok általános jellemzője a fogyasztási adók viszonylag magas súlya. Amiben Magyarország ettől az ország-csoporttól is eltér, az a tőkét terhelő adók kiugróan alacsony súlya, amit jelentős részben az önfoglalkoztatók alacsony befizetései okoznak – állapítja meg Krekó Judit és P. Kiss Gábor Adóelkerülés és a magyar adórendszer című tanulmánya.

A tanulmány készítői úgy vélik, hogy az EU országokra jellemző adószerkezettől való eltérés részben adóelkerülési okokra vezethető vissza. Ez mutatkozik meg például a magas adóterhelés ellenére átlag alatti jövedelemadó bevételekben, az önfoglalkoztatók európai átlagtól elmaradó adóbefizetéseiben és abban, hogy az áfabevételek sem annyira magasak, mint amennyivel az átlagos áfakulcsunk.

A teljes foglalkoztatottság mintegy 12 százalékát kitevő önfoglalkoztatók (az egyéni vállalkozók és a társas vállalkozások tagjai) adózása sok adórendszer Achilles-sarkának tekinthető. Általánosan ismert probléma, hogy a vállalkozóknak a jövedelem önbevalláson alapuló, komplikált, költségesen ellenőrizhető meghatározása miatt a bérből és fizetésből élőknél jóval nagyobb lehetőségük van tényleges jövedelmük eltitkolására, amely egyben az egyenlőség elvének sérülését is eredményezi.

Az egyéni vállalkozók bevallásadatai azt mutatják, hogy a vállalkozói adóalap az összes bevétel mindössze 2 százalékát tette ki, vagyis az egyéni vállalkozók nagyjából 98 százalékos költséghányaddal dolgoztak 2005-ben, az egyéni vállalkozásoknak 61 százaléka veszteséges vagy nullszaldós. Emögött a jelenség mögött a tanulmány készítői szerint nem az egyéni vállalkozások nagyságrenddel alacsonyabb jövedelemszintje, hanem a jövedelmek költségleírással történő eltüntetése áll.

Széles körben elterjedt gyakorlat a munkajövedelmek tőkejövedelmekké való átminősítése is. Az egyéni vállalkozók saját munkajövedelmüket, ami a tb-járulék alapját képezi (vállalkozói kivét), önbevallással határozzák meg, és ez gyakorlatilag legális járulékelkerülésre ad lehetőséget. Az szja bevallások alapján például, a kivétet elszámoló egyéni vállalkozásoknál (2005-ben 180 ezer fő) a társadalombiztosítási járulék alapjául szolgáló vállalkozói kivét az egyéni vállalkozók 77 százalékánál van a minimálbér alatt, és 92 százalékuknál a minimálbér kétszerese (az átlagbér 75 százaléka) alatt. Az átlagos kivét összege nem éri el a minimálbér összegét, ami az alkalmazottak átlagos munkabérének mindössze 36 százalékát adja.

| Áfacsalás | 1. Eltitkolt fogyasztás a vállalkozó és vásárló összejátszásával (számla nélküli teljesítés) 2. Import eltitkolás 3. Nem jogos visszaigénylés (pl. fiktív számla) |

| Munka-jövedelem adójának elkerülése | 1. Munkavállalói jövedelmek eltitkolása: fekete munka, illetve a bérek aluljelentése (részben zsebbe fizetés) 2. Munkajövedelem tőkejövedelemként történő kimutatása (pl. színlelt szerződés) |

| Tőke-jövedelem adójának elkerülése | 1. Vállalatok: az adóbázis csökkentése, magánfogyasztás költségként történő elszámolása 2. Külföldi tulajdonú vállalatok adóelkerülése (jövedelem átcsoportosítás pl. finanszírozás, transzferár révén) 3. Tőkejövedelem eltitkolása: eltitkolt vállalkozói bevételek után (számla nélküli teljesítés) |

Az önfoglalkoztatottak összes adója Magyarországon a GDP 0,8 százalékát teszi ki, szemben az EU átlag 3,5 százalékkal, és az újonnan csatlakozott országok 1,8 százalékos átlagával. Az önfoglalkoztatók adóelkerülése miatti bevételkiesés a GDP 2,7 százalékával haladhatja meg az átlagos adóelkerülést az EU-ban, amennyiben feltételezzük, hogy nem csak létszámarányuk, hanem GDP-hez való tényleges hozzájárulásuk is hasonló arányú – állapítja meg a tanulmány.

A munkajövedelmeknél is jellemző az eltagadás. Kiugrónak tekinthető a minimálbér alatt keresők aránya. Az éves minimálbér kategóriájában (650-700 ezer forint között) 425 ezer adózó (10,9 százalék), illetve 327 ezer alkalmazott (8,7 százalék) van. Jelentős azonban a minimálbér alatti éves jövedelműek száma, ami 1,01 millió adófizetőt (24 százalék), illetve 835 ezer alkalmazottat (22 százalék) jelent. Alsó becslés alapján legalább 606 ezer azoknak a száma (585 ezer alkalmazott), akiknek havi jövedelme kisebb, mint a minimálbér, ami az alkalmazottak esetén azt jelenti, hogy minimum 15 százalékuk dolgozik részmunkaidőben úgy, hogy havi jövedelmük nem éri el a minimálbért – állapítják meg a tanulmány készítői.

Ez az adat azonban éles ellentmondásban áll a reprezentatív, önkéntes felmérésen alapuló munkaerő-felmérés (LFS) adataival, amely szerint Magyarországon a foglalkoztatottak mindössze 4 százaléka részmunkaidős. Ez az arány viszont jóval alacsonyabb az EU 18,9 százalékos átlagánál. A tanulmány készítőinek becslése alapján tehát legalább 317 ezer azon részmunkaidősök száma, kiket munkaadójuk a valóságosnál kevesebb munkaidőre jelent be.

A tanulmány arra is rámutat, hogy a 4 fő alatti vállalatok alkalmazottainak átlagbére a 4 fő feletti vállalatok szintjének mindössze a kétharmada, az alkalmazottak 70 százaléka van minimálbéren bejelentve. Azzal a feltételezéssel, hogy a 4 fő alatti vállalatok alkalmazotti körének jellemzői megegyeznek a 4 fő feletti vállalatokéval, a tanulmány készítőinek számításai szerint, csak ez a kisvállalati alkalmazotti kör legalább 500 milliárd forintnyi bérjövedelmet titkolt el 2005-ben, és legalább 463 ezer ember éves bevallott jövedelme valótlanul volt a minimálbéren vagy az alatt.

A valós jövedelmek eltitkolására utal a tanulmány szerint az APEH adatokból és egyéb, véletlenszerű mintavételen és önbevalláson vagy vállalati bevalláson alapuló adatforrások eltérése is. Az alacsony keresetűek aránya (az átlagbér 60 százaléka alatt keresők) az adóbevallások szerint 2005-ben 60 százalék, míg a véletlenszerű statisztikai mintavételen alapuló, egységes európai módszertannal készült kereseti felmérés (SES) szerint 2002-ben csak 32 százalék volt. Ez az adat ugyan meghaladja az EU25 átlagát (25 százalék), de nem tekinthető kirívónak. Ekkora eltérést viszont aligha magyarázhatnak a részmunkaidőben, illetve az év csak egy részében dolgozó adófizetők. Feltehetően ez utóbbi adat áll a valóságoz közelebb, és az APEH adatoktól való jelentős eltérés szintén arra utal, hogy jelentős mértékű a jövedelemeltitkolás aránya – jegyzik meg a szerzők.

Mindez azt eredményezi, hogy a jövedelemadók nagy része az adózók aránytalanul kis hányadát terheli. Az adózók alsó 80 százaléka a személyi jövedelemadók mindössze 20 százalékát fizeti. Ők azok, akiknek éves jövedelme 2005-ben évi 2 millió forint alatt volt, ami a KSH adatai szerint nagyjából megfelel a 2005-ös teljes munkaidőben dolgozók éves átlagkeresetének. 2005-ben a személyi jövedelemadók 60 százalékát pedig az adófizetők felső 10 százaléka, az évi 3 millió forint feletti jövedelműek fizették meg.