adozona.hu

Galambok és héják – Heti PénzPiac – 2023. 29. hét

//test-adozona.hu/altalanos/galambok_hejak_heti_penzpiac_29_RY714D

Galambok és héják – Heti PénzPiac – 2023. 29. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

Közeledünk. A szigorítási ciklus végéhez. A fejlett világban.

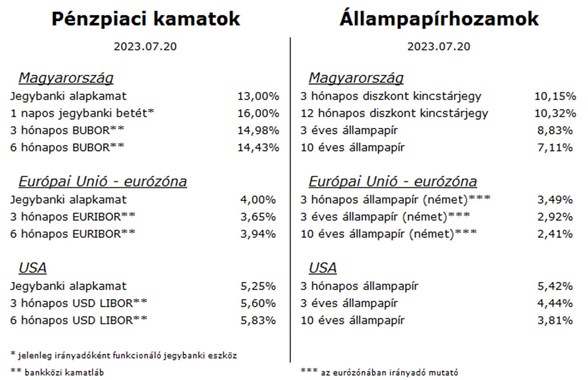

Habár az infláció csúcspontját már régen maga mögött hagyta az eurózóna és az USA is, a kamatok várhatóan még mindig emelkedni fognak. Az öreg kontinensen jelenleg még a pénzromlás üteme alatti az alapkamat, az Atlanti-óceán túlpartján azonban már meghaladja azt.

A jegybanki kommunikáció azonban a FED és az EKB esetében is azt sugallja, hogy van még tennivaló annak érdekében, hogy a fogyasztói árak növekedési üteme ne csak lecsökkenjen az általuk elvárt tartományba, hanem tartósan ott is maradjon.

Az infláció alakulását egy szabad piacgazdaságban nem lehet tartósan központilag (értsd: államilag) irányítani. Azonban számos eszköz áll a monetáris és fiskális politika vezetőinek rendelkezésére, amivel a gazdasági szereplők viselkedését, és ezzel a fogyasztói árak változását befolyásolni tudják.

Azt a nem túl örömteli folyamatot már láttuk, hogy a pénzromlás ütemét hogyan lehet felpörgetni. A lassításhoz elvileg nem kell más, csak a korábban túlzottan laza pénzügyi- és költségvetési kondíciók szigorítása. Súlyos helyzetben azonban – mint amilyen az elmúlt két év volt – súlyos döntéseket kell meghozni.

A 2010-es évtizedben szerencsésen együtt álltak a csillagok a világ gazdaságainak: összességében ütemes GDP növekedést láthattunk, alacsony inflációval párosulva. Ezt az ideális környezetet nagyon alacsony kamatszinttel és páratlan pénzbőséggel tudták előteremteni a világ meghatározó jegybankjai. Ez az időszak a közgazdasági terminológia szerint a folyamatos monetáris enyhítés, pénzpiaci lazítás kora volt. A gazdasági folyamatok általában az elvárásoknak megfelelően alakultak, így a jegybankok csupa „jó” eszközt alkalmaztak: kamatcsökkentés és -alacsonyan tartás, pénzmennyiség növelés. Tehát szelídek és békések voltak, akár a galambok.

Az infláció túlzott meglódulása azonban arra késztette a monetáris politika irányítóit, hogy változtassanak a magatartásukon. A pénzromlás és az azzal kapcsolatos várakozások letörése kemény, agresszív eszközöket kíván meg. Ezért is nevezik ezt az időszakot szigorítási ciklusnak: a kamatokat emelni kell, a pénzmennyiséget pedig csökkenteni. Ezeket a negatív változásokat minden gazdasági szereplő a saját bőrén érzi: a magasabb hitelkamatok visszafogják a keresletet minden termék és szolgáltatás iránt, beszűkítik a lehetőségeket, csökkentik az elérhető vállalkozási eredményt. A szigorú pénzügyi kondíciókkal úgy érezhetjük – akár magánemberként, akár vállalkozóként –, hogy nem engednek minket szárnyalni, meg vagyunk béklyózva. Ahogy egy ragadozó héja madár lefogja áldozatát.

Az előbbi példák kissé sarkosak ugyan, de a pénzvilágban általánosan elterjedt megnevezés az élénkítő, enyhítő monetáris lépésekre a „galamb” (angolban a „dovish”), míg a szigorító időszakokra a „héja” (angolban a „hawkish”).

Magyarország

A héten itthon a legfrissebb építőipari termelési adatok borzolták a kedélyeket: az éves szintű 12 százalékos csökkenés beleillik az elmúlt hónapok trendjébe, nem okozott meglepetést. Egyelőre nem látható, hogy meddig tart a lejtmenet, mert az elmúlt évek nagyon pozitív folyamatai után most a negatívak vannak többségben. A megemelkedett általános kamatszint a keresleti oldalt fogja vissza, a kínálati oldalon pedig a vállalkozói eredmény szűkülését idézi elő. Jelentősen csökkentek a lakossági ingatlanvásárláshoz és -felújításhoz köthető állami támogatási programok is, ami szintén a potenciális vevői kört szűkítette, valamint a központi beruházásokon is spórolnia kell a kormányzatnak.

A gazdaság külső egyensúlyi helyzete nagymértékben javult az elmúlt hónapokban, ezt honorálta is az állampapírpiac. Az éven túli hozamok a héten újra éves mélypontra süllyedtek, ami a befektetői bizalom jele.

Egyre jobban elterjed az elemzők között az a várakozás, hogy a hazai inflációban felgyorsul a csökkenés a következő hónapokban. A legfrissebb előrejelzések szerint a decemberi infláció már bőven az egy számjegyű tartományban lesz. Az irányadó kamatszint ekkorra már jó eséllyel 10 százalék közelébe süllyedhet.

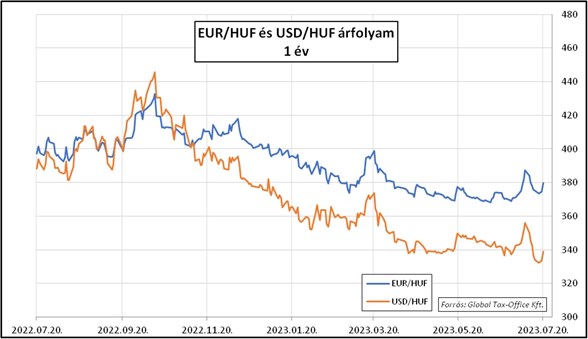

A forint árfolyama a hét közepén 373 alá is benézett az euróval szemben, majd ismét északnak vette az irányt, csütörtökön már 381 felett járt.

Ez a jelentősnek mondható mozgás nem köthető egyetlen hírhez sem, de az MNB törvény módosításának javaslata gondolkodóba ejthetett néhány befektetőt. Az is forinteladásra ösztönözheti a pénzügyi befektetőket, hogy a jegybank hamarosan ismét kamatot fog csökkenteni. Ezzel ismét szűkebb lesz a hazai deviza kamatelőnye az euróhoz és a dollárhoz képest.

Európai Unió – Eurózóna

A héten nem jöttek érdemi makrogazdasági adatok, a vállalati gyorsjelentésekből próbáltak gazdasági helyzetképet összeállítani a befektetők. Ezek alapján nincs újdonság: az ipari- és a feldolgozóipari szektorok gyengén muzsikálnak, míg a szolgáltató ágazatok teljesítménye pozitív képet mutat.

Az EKB részéről ismét „héja” üzeneteket kaptunk: most is amellett foglalnak állást, hogy szükséges a további szigorítás, de annak üteme és mértéke a folyamatosan érkező inflációs- és gazdasági adatoktól függ majd. Ennek nyomán az elemzői várakozás nem változott: további 2 x 0,25 százalékos emelést áraznak az év hátralévő részére.

Azt is érdemes azonban figyelembe venni az előrejelzéseknél, hogy az eurózóna inflációja a következő hónapokban erősen csökkenni fog a magas bázis-adatok miatt. Az októberi érték akár 3 százalék is lehet (a júniusi adat 5,5 százalék volt).

Ha a gazdasági teljesítmény erősebb lassulást mutatna a nyár végéig, akkor az előbbieket figyelembe véve, akár el is maradhat ősszel a második kamatemelés.

Az állampapírpiac azt árazza, hogy egy év múlva már akár alacsonyabb lesz a kamatszint a mostaninál, de azon túl már szinte biztosan.

Az euró nem tudta megtartani a múlt héten szerzett erejét, 1,11-ig korrigált a dollárral szembeni árfolyama.

USA

A tengerentúlon optimizmus uralkodott a héten. Felmérések szerint pozitívan tekintenek a jövőbe a fogyasztók, a tőzsdeindexek pedig arról árulkodnak, hogy a befektetők is nagyon bizakodóak.

Mindenesetre a legfrissebb termelői árindex adatok arra utalnak, hogy a kínálati oldalról szűnőben az árnyomás.

A fogyasztók egy részének még van olyan megtakarított pénze, amit el akarnak költeni. Azonban nem anyagi javakat vásárolnak, hanem inkább szolgáltatásokat. Ebből adódik a kétarcú gazdasági kép: a feldolgozóipar szenved, míg a szolgáltatások iránt még mindig stabil, növekvő a kereslet.

A lakáspiaci adatok jelentős visszaesést mutattak az elmúlt hónapok meglepetésszerű erősödése után. Ez a folyamat nem meglepő, ha figyelembe vesszük, hogy az emelkedő kamatszint megdrágította a jelzáloghiteleket is. Az USA-ban a lakóingatlan piacon jelentős szereplők a hitelből vásárolók, de a magas kamatok beszűkítették a lehetőségeiket.

A FED ismét megerősítette, hogy még jó ideig szigorú kíván maradni, mert a gyorsan lecsökkent infláció bármikor fellángolhat. Tehát még legalább egy 0,25 százalékpontos kamatemelésre számíthatunk, és hosszú ideig magasan tartott kamatszintre.

Az állampapírpiaci hozamgörbe szerint a kamatcsökkentési ciklus kezdetére nagyjából egy év múlva számíthatunk.

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a 2023. július 20-án irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)