adozona.hu

Euróban vagy forintban érdemes most megtakarítani?

//test-adozona.hu/altalanos/euro_forint_megtakaritas_deviza_befektetes_8FSH30

Euróban vagy forintban érdemes most megtakarítani?

Évek óta trendszerűen gyengül a forint, ami sokak kedvét meghozta ahhoz, hogy legalább részben tartsanak a portfóliójukban eurós befektetéseket is. De vajon megéri ez a stratégia hosszú távon? – a kérdést a Bankmonitor.hu elemzői járták körbe.

Mindig sokakat foglalkoztat a kérdés, hogy magyar megtakarítóként vajon milyen devizában érdemes tartani a félretett pénzösszegeket. A statisztikák alapján a legtöbben forintban tartalékolnak, de közben egyre nagyobb figyelmet kapnak az eurós befektetések is. Lássuk, melyik megoldással járhatunk jobban a mostani körülmények között!

Hogyan teljesít a forint az euróhoz képest hosszú távon?

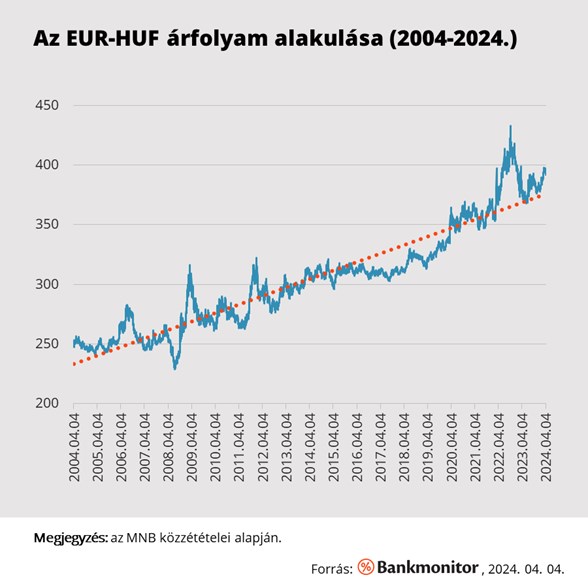

Egy pénzügyi eszköz reális hozamának megállapításához sokat segít, ha megvizsgáljuk az árfolyam viselkedését akár több évtizedes időtávra visszatekintve. A devizaárfolyamok könnyedén elérhetők, így megnézhetjük, hogyan teljesített a magyar fizetőeszköz az euróhoz képest az elmúlt 20 évben. A napi árfolyamadatokat (és a lineáris trendvonalat) az első ábra szemlélteti.

Első pillantásra is szembetűnő, hogy a vizsgált időszakban az euró forintban kifejezett ára jelentősen emelkedett. 2004 áprilisában még alig 249 forintot kellett adni egy euróért, míg 2024 áprilisában már 400 forinthoz közeli árfolyamokat láthatunk. (Megjegyzendő, hogy a mostani állapotánál is volt már lényegesen rosszabb formában a forint: a mélypontot 2022 októbere hozta el, amikor rövid ideig 430 fölé gyengült a magyar fizetőeszköz.)

A 20 éves időtáv két végpontja között összesen 57,4%-ot emelkedett az árfolyam, ami évente 2,3%-os átlagos forintgyengülésnek felel meg. Természetesen rövid távon bármilyen irányú mozgás elképzelhető, de hosszú távon az a tartós trend rajzolódik ki, hogy az idő előrehaladtával a forint általában leértékelődik az euróval szemben.

A magyarok az eurózóna inflációjának háromszorosát tapasztalták

Az eddig bemutatott nominális számokon túl érdemes kitérnünk egy másik aspektusra is. Hazánk egy úgynevezett „kis nyitott gazdaság”, azaz méretét tekintve nem bír világpiaci befolyásoló erővel, és emellett felettébb aktívan kereskedik más országokkal. Ezekből fakadóan a belföldi fizetőeszköz tartós gyengülése kiütközhet a hazai fogyasztói árakban, és Magyarországon többek között emiatt is magasabb infláció alakulhat ki, mint például az árstabilitást hatékonyabban megvalósító euróövezetben.

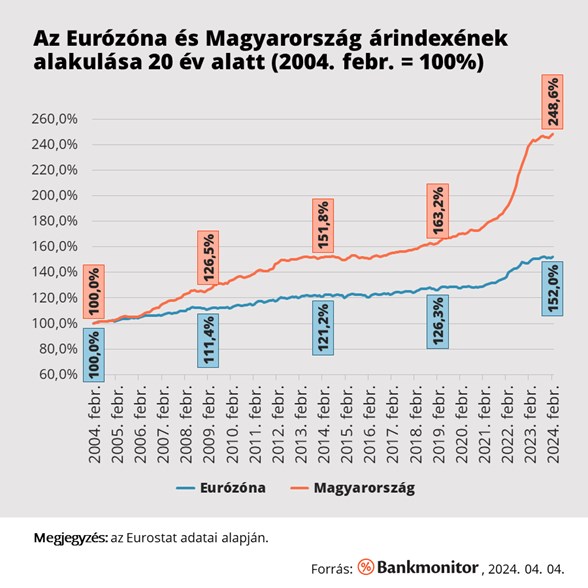

Második ábránkon látható, hogy miként változott 2004-től 2024-ig az eurózóna és Magyarország árindexe (HICP), azaz egy képzeletbeli fogyasztói kosár ára. A két mutató viselkedése között jelentős különbség mutatkozik: az eurózónában 20 év leforgása alatt alig 52,0%-ot nőttek a fogyasztói árak, míg hazánkban kb. háromszor ekkora, 148,6%-os áremelkedés ment végbe a harmonizált módszertan szerint.

Az euró védelmet nyújtott a magyar többletinflációval szemben

Ha az évesített inflációkra vagyunk kíváncsiak, azt mondhatjuk, hogy az euróövezetben évente 2,1%-ot nőttek a fogyasztói árak, míg Magyarországon évi 4,7% volt a drágulás üteme. A kettő között évente kb. 2,5%-os eltérés mutatkozik, amely közel azonos mértékű a vizsgált időszakban tapasztalt éves forintgyengüléssel. Ez alapján tehát azt mondhatjuk, hogy aki 20 éven keresztül euróban tartotta a pénzét, ő csaknem maradéktalanul kivédhette a magyar többletinflációt.

Nézzünk erre egy egyszerű számítási példát. Valaki 2004 áprilisában úgy döntött, hogy lemond 1 millió forint fogyasztásról, és ezt a pénzt inkább átváltja euróra: ennyi pénzért akkor 4 019 eurót kapott. Ha most visszaváltaná a pénzt forintra, akkor 4 019 euróért cserébe kb. 1 574 000 forintot kapna kézhez. A magyar inflációval számolva időközben az 1 millió forintért megvásárolható fogyasztói kosár ára 2 486 000 forintra emelkedett – de ne felejtsük el, hogy a megtakarítás nominális értéke is gyarapodott 57,4%-ot! Hősünk ehhez viszonyítva valójában mindössze 57,9%-os drágulást érzékelt, ami nagyjából megegyezik az eurózóna inflációjával.

Euróban ülni tehát kifejezetten kifizetődő döntésnek bizonyult a vizsgált két évtizedben: habár a magyarok brutális inflációs többletet szenvedtek el, az euróba fektető megtakarítók ebből szinte semmit nem érzékeltek. Amikor a portfóliónk devizák szerinti megosztásáról alakítunk ki hosszú távú stratégiát, akkor ezt a megállapítást is érdemes lehet fejben tartani. Persze kérdés, hogy ugyanezek a tanulságok érvényesek maradnak-e az előttünk álló években is. Mivel ezt majd csak utólag tudhatjuk meg, így jelen helyzetben egyéni mérlegelést igényel, hogy valaki az eddigi trendek folytatódására számít, vagy inkább a forint megtáltosodását és a belföldi infláció megszelídülését látja reálisnak.

A spekuláns dilemmája rövidebb időtávon

Ugyan hosszú időtávra tekintve erős érvek szólnak amellett, hogy ne kizárólag forintot tartalmazzon a megtakarítók portfóliója, rövid (pl. 1 éves) távon nem mindig egyértelmű a helyzet. Például másfél évvel ezelőtt kifejezetten nagy volt a forintos befektetések (különösen az állampapírok) kamatelőnye, ezért csak valószínűtlenül nagy forintgyengülés esetén lehetett volna versenyképes az eurós alternatíva.

A mostani helyzet azonban egészen más. A befektetők által forintban 1 éven át elérhető legmagasabb lakossági állampapírkamat 7,9% (PMÁP), miközben az eurós állampapír most éppen 3,9% körüli kamattal vásárolható. (Igaz, hogy utóbbi egy negyedévente változó kamatozású papír, tehát a jelenleg látott szám adott időközönként bármelyik irányba elmozdulhat.)

Az egyszerűség kedvéért feltételezzük, hogy az előttünk álló 1 évben mindvégig 4 százalékpont marad a forintos befektetés kamatelőnye, ami sokkal kevesebb például a tavaly ilyenkor látottnál. Ez egyben azt is jelenti, hogy alig 4 százalékos forintgyengülés kell ahhoz, hogy jobban hozzon az eurós alternatíva. A mostani 390 körüli árfolyamból kiindulva azt mondhatjuk, hogy ha 1 év múlva 406 forint vagy annál is több lesz az euró forintban kifejezett értéke, akkor a kamathátrány ellenére is megérte rövid távra euróba fektetni.

Hozzászólások (0)