adozona.hu

Kamatok a magaslatokon – Heti PénzPiac – 2023. 42. hét

//test-adozona.hu/altalanos/Kamat_magaslat_Heti_PenzPiac_42_JPVH24

Kamatok a magaslatokon – Heti PénzPiac – 2023. 42. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

Az Amerikai Egyesült Államok gazdasága a legnagyobb a világon. Számos ágazata és szektora tekintetében olyan nagy részesedéssel rendelkezik globálisan, mellyel befolyásolhatja más országok teljesítményét is.

A legerősebb hatást azonban a devizáján és a hozzá kapcsolódó monetáris politikán keresztül tudja – akarva-akaratlanul – gyakorolni. Az egész világgazdaság megérzi azt, ha az amerikai dollár (USD) kamatszintjét módosítja vagy a pénzmennyiséget változtatja a jegybank szerepét betöltő Fed.

Az amerikai dollár a mai napig az egyetlen olyan valuta (deviza), amely az összes pénzfunkciót maradéktalanul be tudja tölteni. Ennek okán a nemzetközi kereskedelemben gyakorlatilag megkerülhetetlen fizetőeszköz, a világ jegybankjainak tartalékaiban a legnagyobb részesedéssel bír. A legtöbb árupiaci termék árát USD-ben határozzák meg a tőzsdéken, így az országokon átívelő szerződések többsége is ebben a devizanemben kerül megkötésre.

A világ országainak és nemzetközi vállalatainak többsége amerikai dollárban is keresett – és keres ma is – finanszírozást. A 2010-es években így lehetett a legkönnyebben hitelt felvenni globális bankoktól vagy kötvényt kibocsátani nagy mennyiségben nemzetközi befektetőknek.

Minden adott volt akkoriban a pénzbőséghez. A 2008-2009-es gazdasági-pénzügyi világválság következtében 0 százalék közelébe csökkentette a kamatszintet a Fed, amit még számos pénzmennyiség növelő intézkedéssel egészített ki. Ez utóbbi ráadásul nem egyszeri lépés volt, hanem éveken keresztül folyamatosan és nagy mennyiségben történt. A pénzrendszerben kialakult állandó likviditástöbblet az alacsony finanszírozási költségekkel párosulva ideális eladósodási helyzetet teremtett. Arra azonban kevesen gondoltak, hogy ez az idilli piaci környezet drasztikusan megváltozhat.

A hosszú ideig alacsonyan maradó kamatok kora után eljött a – Fed kommunikációja szerint – hosszú ideig magasan maradó kamatok ideje. Ez várhatóan gondot fog okozni számos adósnak, amikor a dollárban fennálló hitelét vagy kötvényét meg kell majd újítania, mert az új kamat sokkal magasabb lesz a korábbinál. Valószínű, hogy a jövő tervezésénél nem számoltak ekkora többletteherrel.

Az amerikai deviza magasabb kamatszintje felfelé húzza minden más deviza kamatát is. A másik fontos tényező pedig, hogy a dollár pénzmennyiség csökkentését is gőzerővel hajtja végre a Fed. Ennek következtében fokozatosan zsugorodik a bankrendszerben a finanszírozásra rendelkezésre álló összeg is.

Az amerikai jegybank lépéseinek motiváló tényezői: a makacs infláció, ami a vártnál erősebb gazdaság következménye. Ez utóbbi mögé tekintve viszont azt látjuk, hogy a végső ok egy számukra egyébként örvendetes jelenség: az amerikai lakosság kiváló pénzügyi helyzete és vagyongyarapodása. Amíg az USA-beli fogyasztók jól érzik magukat (folyamatosan növekszik a vagyonuk és van elég bevételük havonta), addig költenek, árukra és szolgáltatásokra. Így viszont az infláció nem fog lesüllyedni belátható időn belül a 2 százalék körüli, a Fed által egészségesnek tartott szintre.

Ezért akarja a jegybank, hogy ez a „túlzott” jókedv alábbhagyjon, és álljanak végre a realitás talajára az amerikai polgárok. Ehhez viszont tovább kell lassítani a gazdasági teljesítményen – amit a magasra emelt kamatokkal és a szigorodó pénzügyi kondíciókkal tud elérni.

Azt már csak mellékhatásként érzékeli a Fed, hogy mindezek a monetáris politikai lépések kihatnak az egész világra, befolyásolják a többi jegybank döntéseit is.

Magyarország

A héten az augusztusi építőipari adatok láttak napvilágot, mely 5 százalékos egyhavi visszaesésről tanúskodott. Ezzel megerősítést nyert, hogy a trend még nem tudott emelkedőre váltani, az előző havi kiugró növekedés egyszeri tényezőknek volt betudható.

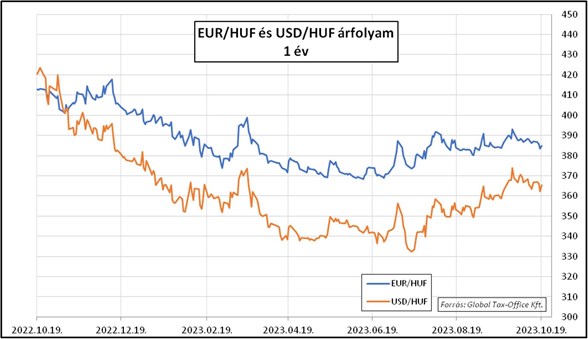

A forint az utóbbi hetekben kiegyensúlyozott, 386-389 közötti mozgást mutatott az euróval szemben, majd a hét második felében 382 irányába erősödött a magyar deviza. Ezt a kedvező változást segíthették a lengyelországi, a piacok által kedvezően fogadott politikai változások és az uniós támogatásainkkal kapcsolatos pozitív hírek is.

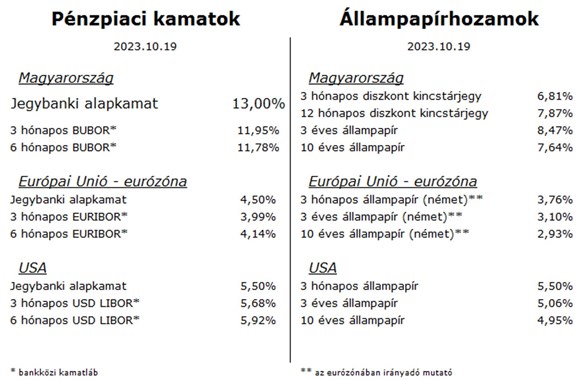

Az éven túli állampapírhozamok azonban jelentősen emelkedtek az elmúlt napokban, ami a fejlett piaci hasonló mozgásoknak tudható be.

Európai Unió – Eurózóna

A piaci szereplők gazdasági várakozásaiban némi javulás mutatkozott a héten. Ez azonban mindössze annyit jelent, hogy az általuk előrejelzett konjunktúra csökkenés mértéke lett kisebb.

Az EKB jegybankárai az utóbbi időben egyre inkább úgy nyilatkoznak, hogy nem szükséges további monetáris szigorítás. A jelenlegi kondíciók is megfelelőek ahhoz, hogy az inflációt visszahúzzák az elvárt, 2 százalék körüli szintre – csak elegendő időt kell hagyni ehhez. A "sorok között olvasva" azt az üzenetet is találhatjuk, hogy a mostani kamatszint már így is jobban visszafogja az euróövezet gazdaságát, mint kellene.

A hosszú állampapírhozamok jelentősen emelkedtek, aminek főként USA-beli okai lehettek.

Az euró dollárral szembeni árfolyama egyelőre nyugvópontra jutott, 1,05-1,06 között mozgott a héten.

USA

Az amerikai gazdaságból újabb határozott jeleket kaptunk a héten arra vonatkozóan, hogy a szigorú monetáris politikát fenn kell tartani:

- a kiskereskedelmi forgalom a vártnál jobban nőtt szeptemberben;

- az ipari termelés is „acélos” teljesítményt mutatott ebben a hónapban;

- a fogyasztói inflációs várakozások növekedésnek indultak;

- a szolgáltató szektorból pedig erős áremelési szándékra utaló üzenetek jöttek.

Az ingatlanpiac visszafogott forgalmú, az ingatlanárakon azonban ez még nem látszik. A nagyon hosszú ideje tartó folyamatos növekedés még nem tört meg, a lanyha kereslet ellenében nincs még megnövekedett kínálat. A jelzáloghitel kamatok viszont az egekben vannak, a leghosszabb futamidőkön (20-30 év) már lassan a 8 százalékot közelítik.

Vigyázó szemünket azonban inkább a hosszú kötvények piacára érdemes vetnünk. Az 5 százalék körüli 10 éves hozam sok befektetőnél válthat ki nem várt reakciókat a közeljövőben.

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a dokumentum készítésének idején irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)