adozona.hu

Heti PénzPiac – 51. hét

//test-adozona.hu/altalanos/Heti_PenzPiac_51_het_deviza_arfolyam_CMBJ4D

Heti PénzPiac – 51. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

Magyarország

A héten már az egész ország a karácsonyra készült, kevés piacmozgató hír látott napvilágot. Magyarországot érinti azonban a gázárplafonról szóló európai megállapodás, mely éppen egy nyugodt piaci helyzetben született meg: az európai földgázár jegyzése e hét végén alacsonyabban állt, mint egy évvel ezelőtt (még mielőtt kirobbant volna a háború).

A héten frissítette inflációs előrejelzését az MNB: a 2022. évi átlag 14,5–14,7 százalék, a 2023. évi átlag 15,0–19,5 százalék, a 2024. évi átlag 2,3–4,5 százalék, a 2025. évi átlag 2,5–3,5 százalék közé eshet – tehát a jegybank szerint még legalább két év kell ahhoz, hogy visszatérjen az fogyasztói árak növekedési üteme az általuk is elfogadható, 2 százalék körüli szintre.

A keddi kamatmeghatározó ülésen a Magyar Nemzeti Bank (MNB) nem változtatott a kondíciókon, de a döntést követő sajtótájékoztatón elhangzott, hogy a jelenlegi, szigorú monetáris politika az infláció elleni küzdelem jegyében tartósan fenn fog maradni. Ennek megfelelően az állampapírpiacon enyhe hozamemelkedés következett be.

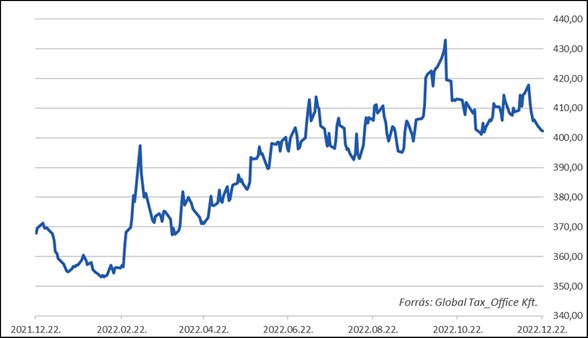

A magas kamatok a forint árfolyamán is meglátszottak: az EURHUF egész héten valamivel a 400-as szint felett lebegett, csütörtökre erősen megközelítve azt.

| Az előző heti pénzpiaci elemzéshez kattinton ide: Heti PénzPiac – 50. hét |

Eurózóna – Európai Unió

A héten az Európai Központi Bank (EKB) is friss inflációs és gazdasági előrejelzést hozott nyilvánosságra: a 2022-es gazdasági teljesítmény jobb lesz a vártnál, a 2023-as európai GDP növekedése 0,5 százalék körül várható (az év első felében visszaesés lesz jellemző).

A maginflációs várakozás viszont érdekesebb a kamatok szempontjából: a 2023-as évre átlag 4,2 százalék, a 2024-es évre 2,8 százalék, a 2025-ös évre 2,4 százalék. Ezek az értékek nem tartalmazzák az energia- és élelmiszerárakat. Ezekkel a számokkal az Európai Jegybank azt sugallja, hogy az árnövekedési nyomás erősebb és tartósabb, mint azt korábban gondolták – tehát a kamatokat tovább kell emelni, méghozzá ütemesen addig, amíg az már elkezdi visszafogni az inflációs várakozásokat is.

Megjegyzés: az EUR alapkamatot a piac 3,25 százalék környékére becsüli a 2023-as év első félév végére. Az eltökélt és szigorú EKB erősen tartja az EUR-t az USD-vel szemben, az árfolyam hetek óta 1,05–1,07 között mozog.

Az elmúlt 2 hónapban csökkenő európai állampapírhozamok ismét emelkedőre váltottak.

USA

Az amerikai jegybankárok az elmúlt hetekben minden fórumon azt kommunikálták, hogy az infláció legyőzése a prioritás, és addig emelik és tartják magasan a kamatokat, amíg nem látszik tisztán a tartósan csökkenő és alacsony fogyasztói árnövekedés. Az USA gazdasága szerintük „túlzottan kedvező” képet mutat (megjegyzés: pedig vannak szegmensek, amik már visszaestek): a munkaerőpiac folyamatos feszességet mutat – a munkanélküliségi ráta nem mozdul a sok évtizedes mélypont közeléből –, a lakossági bizalmi index rég nem látott pozitív értéket mutat, ráadásul a 2022. évi III. negyedévi végleges GDP-adat is nagyobb növekedést mutatott, mint az előzetesen közölt. Tehát számíthatunk arra, hogy a FED döntéshozói nem a levegőbe beszélnek és tovább fognak szigorítani a monetáris kondíciókon (a mostani várakozások még mindig 5,1 százalék körüli alapkamatról szólnak 2023. év végére.

| ALAPKAMATOK* | 10 ÉVES ÁLLAMPAPÍR HOZAMOK* | ||

| Magyarország | (HUF) | 13,00 % | 8,65% |

| Eurozóna | (EUR) | 2,50 % | 2,35 % (német) |

| USA | (USD) | 4,50 % | 3,66 % |

* A táblázatban szereplő adatok a 2022. december 23-ai állapotot tükrözik.

EUR/HUF árfolyam – 1 év

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a 2022. december 23-án irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)