adozona.hu

Doppingolt gazdaság kötőféken – Heti PénzPiac – 2023. 46. hét

//test-adozona.hu/altalanos/Doppingolt_gazdasag_kotofeken__Heti_PenzPia_TUH0VQ

Doppingolt gazdaság kötőféken – Heti PénzPiac – 2023. 46. hét

A Global Tax-Office Kft. összefoglalja az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit, melyek hatással lehetnek a hazai vállalkozások életére.

Ennek azonban hasonló következményei lehetnek a gazdaságokban és társadalmakban, mint a teljesítménynövelőknek egy sportoló szervezetében. Az erőn felüli eredmény alapvetően jól mutat kifelé, de belül káros folyamatok zajlanak. Egy idő után a kívánt hatást nem lehet produkálni a megfelelő stimulálás nélkül, ezért abból még több kell. Aztán a feszített tempóval elérkezik a teljesítőképesség határa. Aggasztó jelek mutatkoznak a szervezetben, felszökik a sportoló láza, ezt a gazdaságokban az infláció testesíti meg.

Doppingszer nélkül azonban nem lesz ugyanolyan a teljesítmény, mint korábban. Az adagolás újrakezdésének viszont végzetes következményei lehetnek. Így marad a lassabb tempó, amíg teljesen ki nem tisztul a szervezet.

A túlhajszolt teljesítménynek egyéb mellékhatásai is vannak a gazdaságban. Az infláció előtt az alacsony kamatok a végtelen hitelekkel oda vezettek, hogy a normálisnál jóval nagyobb mértékben adósodtak el a piac szereplői, főként a vállalatok és az államok. Tették mindezt annak reményében, hogy a felpumpált gazdasági teljesítmény hosszú-hosszú időn keresztül fenn fog maradni, ami a lakossági kereslet magas szintjét is garantálja.

Az időközben kiszabadult infláció szellemét a jegybankok mindenáron vissza akarják tuszkolni a palackba. Ehhez minden eszközt felhasználnak, kezdve a gyorsan és magasra emelt, majd huzamosabb ideig ott tartott kamatokkal. Ez azonban szerintük nem lesz elegendő, a pénzügyi rendszer likviditását is arra a szintre kell csökkenteni, amit a gazdasági teljesítőképesség megkíván.

A megemelt kamatok a drasztikusan megnövekedett adósságszintekkel párosulva jelentős lakossági, vállalati és állami költség- és kiadásnövekedést eredményeznek. Ehhez jön még a keresleti oldal normalizálódása, amit most visszaesésként érzékelünk. A közgazdászok szerint azonban a vállalati kínálatnak kell majd alkalmazkodnia az új, alacsonyabb szintekhez.

A korábbi, erőltetett teljesítménynövekményt a jegybankok valószínűleg nem akarják ismét elérni, mert az egyértelműen jelentős inflációval jár. Márpedig a monetáris politika legfőbb szervének legfontosabb feladata a fogyasztói árak növekedésének kordában tartása, csak ezután következhet a gazdasági növekedés támogatása.

Magyarország

A héten megismerhettük a 2023. III. negyedévi GDP teljesítmény adatot: a hazai gazdaság végre kilépett a recesszióból, 0,9 százalékos bővülést mutatott az előző negyedévhez képest. Az éves adat azonban még mindig 0,4 százalékos visszaesést jelez.

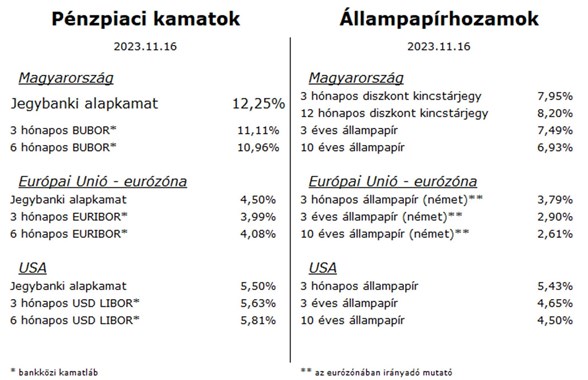

A kedvező októberi inflációs adatra a héten reagált a piac: a hosszú futamidejű állampapírok hozama jelentősen csökkent.

Az MNB alelnöke egy nyilatkozatban már megelőlegezte a jövő heti, következő kamatcsökkentés 0,75 százalékos mértékét. Ha ez valóban így lesz, akkor a jegybanki alapkamat 11,5 százalékos lehet majd jövő hét szerdától.

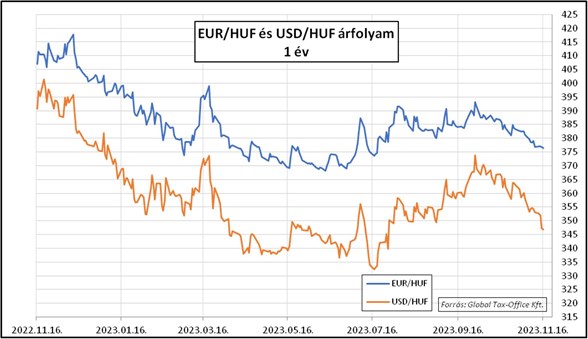

A forint tartotta erejét az euróval szemben, a héten végig a 376-379-es tartományban mozgott az árfolyam.

Európai Unió – Eurózóna

Az ipari termelés továbbra is lehangoló képet mutat az euróövezetben: havi szinten 1,1 százalékot csökkent az értéke, míg az éves szám 6,9 százalékkal lett alacsonyabb a 12 hónappal korábbinál.

A német nagykereskedelmi árak 4,2 százalékos éves szintű csökkenést jeleztek októberben, ami kedvező az infláció várható alakulására nézve.

Ugyanakkor novemberben javult az eurózóna vállalkozásainak üzleti hangulata, ami 6 hónap után az első pozitív jel.

A munkaerőpiac továbbra is nagyon jó kondícióban van az eurót használó országokban, egyelőre nem mutatkozik jele gyengülésnek.

A héten az EKB elnöke arról beszélt, hogy az eddig ütemesen csökkent eurózóna infláció vélhetően nőni fog valamelyest a következő hónapokban. Ez azonban egy normális folyamat, és a jelenlegi 4 százalék feletti kamatszint elegendő lesz ahhoz, hogy egy éven belül elérje a jegybank a 2 százalékos inflációs célt.

Így a piac azt árazza, hogy az euró kamat tartósan a jelenlegi szinten marad, és érdekes módon ez még az eurót erősítette is a dollárral szemben. A keresztárfolyam az előző heti 1,067-ről 1,085-re ugrott, ami 1,5 százalékos európai deviza-előnyszerzést jelent.

USA

A hét legnagyobb hatású adatai:

Az adósságplafon körüli problémák újra fellángoltak, aminek következtében a Moody’s hitelminősítő az AAA (kiváló) besorolású USA államadósság kilátásait az eddigi stabilról negatívra változtatta.

A legfrissebb inflációs adatok azt mutatják, hogy a múlt havi emelkedés egyszeri tényezőknek volt betudható. Ezzel együtt jó esély van arra, hogy lassan a céltartományba süllyedjen a fogyasztói árnövekedés mértéke.

Amíg az első hír szinte semmilyen piaci reakciót nem váltott ki, addig a második hatására felerősödött a piaci optimizmus. A befektetők már azt kezdték el vizionálni, hogy hamarosan elindul a kamatcsökkentési ciklus. A Fed részéről azonban nem győzik hangsúlyozni, hogy ennek még nem jött el az ideje – a piac mintha meg sem hallaná.

Ami továbbra is igazán aggasztja a jegybankot, hogy a munkaerőpiac feszes, a lakossági fogyasztás nem esik vissza (értsd: még nem mutatja a normalizálódás jeleit). Erre azonban addig hiába várnak, amíg a szövetségi kormányzat túlköltekezése egyértelműen arra irányul, hogy fenntartsa a kedvező gazdasági teljesítményt. Teszik ezt még annak árán is, hogy a költségvetési hiány kiugró nagyságú, az államadósság pedig soha nem látott mértékűre hízott.

A tájékoztatás nem teljeskörű. A jelen dokumentum nem minősül befektetési ajánlásnak. A tájékoztatás a dokumentum készítésének idején irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak voltak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB, FED.

Hozzászólások (0)