adozona.hu

Az utolsó kör a nadrágszíjhúzásban? – Heti PénzPiac – 2023. 18. hét

//test-adozona.hu/altalanos/Az_utolso_kor_a_nadragszijhuzasban__Heti_Pe_B3D041

Az utolsó kör a nadrágszíjhúzásban? – Heti PénzPiac – 2023. 18. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

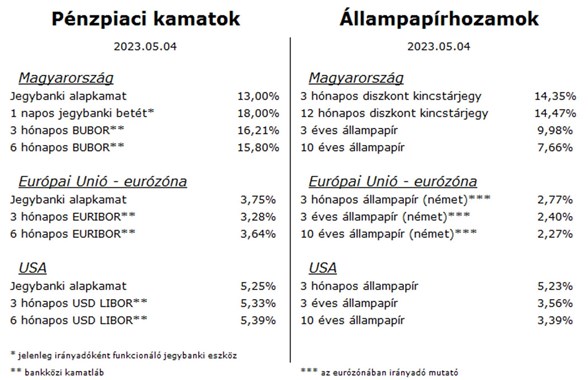

A héten a világ meghatározó jegybankjainak döntései tartották lázban a befektetőket és az elemzőket. Elérkeztünk ahhoz a ponthoz, ami fordulatot jelenthet az eddigi növekvő kamattrendben – igaz egyelőre csak egy derékszögnek megfelelőt. Egyre több jel utal arra, hogy mostantól már nem a további szigorítás lesz a monetáris döntéshozók célja, hanem az elért kondíciók szinten tartása, esetleg finomhangolása. A jelenlegi kamatszintek már megfelelnek az előrejelzett éves inflációnak a tengerentúlon és az eurózónában is. Tehát a következő időszakban már reálkamatot termelnek a rövid távra leköthető pénzek.

Ez azonban egyúttal azt is jelenti, hogy a felvett hitelekre is infláció feletti kamatot kell fizetni. Ez az a két tényező, amit el akartak érni a jegybankok annak érdekében, hogy megfékezzék és lecsillapítsák a fogyasztói árak vágtatását, hogy visszatérhessen a fejlett világ az elmúlt közel négy évtizedben megszokott, kényelmes, kúszó infláció korszakába. Most már nincs más teendő, csak várni, hogy a megemelt kamatok és beszűkített likviditás tegye a dolgát: a pénzbeli megtakarítással rendelkezők érzékelhető kamatot kapnak betéteikre és a kötvények is reálhozamot fognak fizetni, míg a hitelt felvevőknek most már sokkal komolyabban át kell számolniuk, hogy mire és mennyit vesznek fel.

A jegybanki szándék szerint a következő években látni fogjuk számos, átlagos körülmények között életképtelen vállalat csődjét (melyek csak azért tudtak életben maradni az elmúlt években, mert a nullánál alig magasabb hitelkamatokat még ki tudták termelni), és a reáleszközökben fúvódott árbuborékok is le fognak ereszteni (pl. ingatlanpiac). A cél, hogy ez a visszatérés a normál körülményekhez minél kisebb fájdalommal, a lehető legsimábban történjen meg.

Magyarország:

A héten napvilágot látott a kormány módosított konvergenciaprogramja, amely támpontot nyújt ahhoz, hogy mire számíthatunk a következő években a magyar gazdaságban. Az inflációval kapcsolatban optimista előrejelzést kaptunk, miszerint a 2023. évi átlagos fogyasztói áremelkedés 15 százalékos lesz – az elemzők szinte egyöntetűen 17-19 százalék közötti átlagos értékkel számolnak. A gazdaság növekedése idén 1,5 százalék körüli lehet, amely jövőre 4 százalékra gyorsulhat. Az államháztartás hiánya a 2023. évi várható 3,9 százalékról évente fokozatosan csökkenhet, ahogy a GDP arányos államadósság trendje is hasonló lehet (2026-ra már a maastricht-i kritériumnak megfelelő, az euró bevezetéshez szükséges 60 százalék alá süllyedhet a jelenlegi 73 százalék feletti

szinttel szemben). Ezen várakozások teljesüléséhez optimális nemzetközi gazdasági környezetet kell feltételeznünk, valamint az uniós támogatások rendben történő folyósítását.

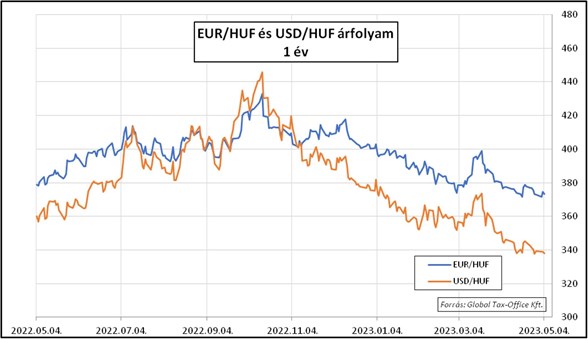

A piaci folyamatok mindenesetre visszaigazolják a kedvező jövőképet: a forint továbbra is erős, a közép- és hosszú lejáratú állampapírok hozama pedig csökkent az elmúlt napokban.

Európai Unió – Eurózóna:

Az eurózóna országaiból kapott gazdasági adatok vegyes képet vetítenek elénk: az inflációs mutatók megtorpanást jeleznek az elmúlt fél év csökkenő trendjében (2023. április: 7 százalék év/év), és a konjunktúra gyengülésére utaló jelek egyre szaporodnak, a munkaerőpiac azonban remekel – a munkanélküliségi ráta legfrissebb, 6,5 százalékos értéke az eurót használó országok mindenkori legkedvezőbb adata.

A héten döntött a monetáris kondíciókról az EKB: az euró alapkamatot 0,25 százalékponttal 3,75 százalékra emelte és határozott a pénzmennyiség fokozatos csökkentéséről is. Ami újdonság volt az európai jegybank kommunikációjában, hogy a további szigorítást már nem nevezték elkerülhetetlennek (ismerve az múltbeli döntéseket, ez inkább jelentheti a kamatemelések végét – főként, hogy az európai gazdaságok csak relatíve alacsonyabb kamatszintet képesek zökkenőmentesen elviselni). Így nem meglepő, hogy a hosszú kötvények hozama csökkent, és az euró sem erősödött tovább az amerikai dollárral szemben – továbbra is 1,1 körüli a keresztárfolyam.

USA:

A FED is a héten döntött a kamatokról: a 0,25 százalékpontos emelés eredményeképpen 5,25 százalékra változott jegybanki kamatsáv teteje. Tette ezt úgy, hogy a hét végén újabb középméretű bank ment csődbe az USA-ban, melynek „megmentése” már rutinszerűen és zökkenőmentesen zajlott. Elemzők szerint még további problémás bankok lehetnek a rendszerben, mely szükségszerű velejárója a hirtelen, nagymértékben szigorodó monetáris környezetnek.

A gazdasági mutatók továbbra is vegyes képet festenek, de a munkaerőpiac egyelőre keményen ellenáll mindenféle gyengítési kísérletnek.

Az amerikai államkötvények hozama is csökkent a héten (a kamatemelés ellenére), a piaci szereplők meg vannak győződve arról, hogy a jegybank hamarosan – még év vége előtt – újra a monetáris lazítás útjára fog lépni. Ez be is következhet abban az esetben, ha az infláció addigra megközelítené a jegybanki 2 százalékos célt, és/vagy jelentős gazdasági visszaesés következne be. Egyéb esetben a kamatcsökkentéssel azt kockáztatná a FED, hogy a valamennyire leszorított infláció ismét erőre kap, és akkor már az alkalmazott újabb szigornak is erősebbnek kell majd lennie.

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a 2023. május 5-én irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)