adozona.hu

Amikor a kevesebb több – Heti PénzPiac – 2023. 30. hét

//test-adozona.hu/altalanos/Amikor_a_kevesebb_tobb__Heti_PenzPiac__2023_OWTGIB

Amikor a kevesebb több – Heti PénzPiac – 2023. 30. hét

Ha figyelemmel kísérjük az irányadó kamatok változását a fejlett világban és Magyarországon, akkor egymással ellentétes trendeket vehetünk észre. Míg az eurózónában és az USA-ban még mindig ütemesen emelkedik az alapkamat, addig itthon már a harmadik kamatvágást hajtotta végre az MNB az elmúlt két hónapban – írja a Global Tax-Office Kft. összefoglalójában, melyben a 30. hét pénzpiaci és gazdasági olyan eseményeit veszi sorra.

Azonban hiába a valuta értékének megőrzésére irányuló igyekezet a monetáris hatóságok részéről, ha a politikai-gazdasági vezetés inkább a konjunktúra erősítését helyezi előtérbe döntéseivel. Az elmúlt években számos kormányzati és jegybanki intézkedés történt a világban, melyek egymás hatását úgy erősítették fel végül, hogy csak erőteljes lépések sorozatával lehet újra helyreállítani az árstabilitást. Ez utóbbi alatt a fogyasztói árnövekedés évtizedek óta megszokott, moderált szintjét értjük.

A jegybankok legfőbb infláció elleni „harci” eszköze az irányadó kamatszint meghatározása. Az alacsony kamatok általában növelik a pénzromlás ütemét, míg a magas kamatok általában csökkentik azt. Azt azonban, hogy mi számít alacsonynak vagy magasnak, nem lehet egy konkrét számmal meghatározni.

Gazdasági törvényszerűség, hogy egy adott időszakra, pl. egy évre számított kamat szintje akkor ideális, ha meghaladja az ugyanarra az egy évre vonatkozó infláció mértékét. Tehát, ha egy befektető a megtakarított pénzére kamatot kap, azt akkor találja elégségesnek, ha ezzel többet nő a megtakarításnak értéke, mint amennyit az infláció miatt elveszít. Így már látható, hogy ami igazán számít az az, hogy a pénz romlását kompenzálja-e a kapott bevétel, vagyis valójában több lett-e a megtakarítás értéke. Ezt a többletet nevezzük kapott kamat esetén reálkamatnak, míg a kapott hozam esetén reálhozamnak. A munkabérek esetében is hasonló a számítás metódusa: ha a befolyt jövedelem adott időszak alatti növekedése meghaladja az ugyanazon időszak pénzromlás mutatóját, akkor nőtt a reálbér (fordított esetben viszont csökkent a reálbér).

A jegybankoknak a jövőre vonatkozó, azaz a várható inflációhoz kell igazítaniuk a kamatszintet. A havonta publikált gazdaságstatisztikai adatok a múltat mutatják, míg a pénz időértékeként szolgáló kamatok előre mutatóan kerülnek meghatározásra. A jegybank az általa elérni kívánt gazdasági vagy monetáris hatást azzal tudja elérni, hogy megfelelő nagyságrendű reálkamatot állít be. Amikor élénkíteni akarja a gazdasági aktivitást, és emelkedhet az infláció, akkor nagyon alacsony vagy negatív reálkamatot idéz elő. Amikor viszont vissza kell fogni az áremelkedést és/vagy a gazdaságot is lassítani akarja, abban az esetben növeli a várható reálkamatot. Amint látható a reálkamat akkor is lehet nagy, ha a tényleges kamatszint alacsony, és fordítva.

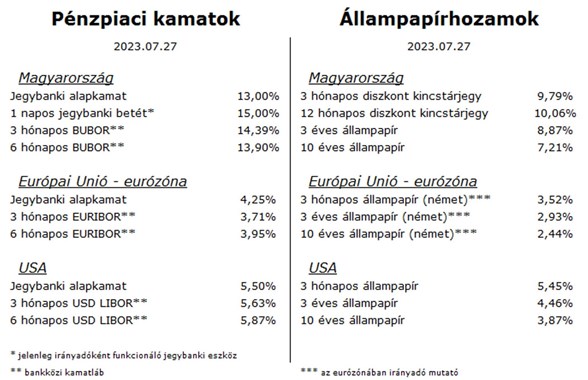

A jelenlegi piaci árazások alapján az látható, hogy a következő években jelentősen alacsonyabb lesz Magyarországon is az infláció, ezért lehetséges az, hogy az éven túli futamidejű állampapírok hozama kisebb, mint a rövidebb futamidejűeké (lásd a lenti táblázatban). Ezekkel a hozamszintekkel a befektetők várakozásaik szerint meg fogják kapni az általuk elvárt reálhozamot.

Magyarország

Érdemi gazdasági adat hiányában itthon minden szem az MNB kamatdöntésére szegeződött. Az irányadó egynapos jegybanki betéti kamat szintje a várakozásoknak megfelelően 1 százalékponttal csökkent, 15 százalékra. A kapcsolódó kommentár újfent megerősítette azt a várakozást, hogy a további kamatmódosításokra vonatkozó menetrend nem változik, azaz a havi 1 százalékos mérsékléssel 2023. év végére 10 százalék lehet az irányadó kamatszint.

Az inflációval kapcsolatban egyre optimistább előrejelzések érkeznek, a héten már olyan is napvilágot látott, amely szerint 2023. decemberben akár 6–7 százalék közötti lehet az éves pénzromlás üteme.

Az állampapírpiacon gyakorlatilag nem volt mozgás, az éven túli hozamszintek minimálisan változtak, csak az éven belüliek csökkentek. Ezzel viszont már csak az egyéves lejáratú referenciahozam van 10 százalék felett.

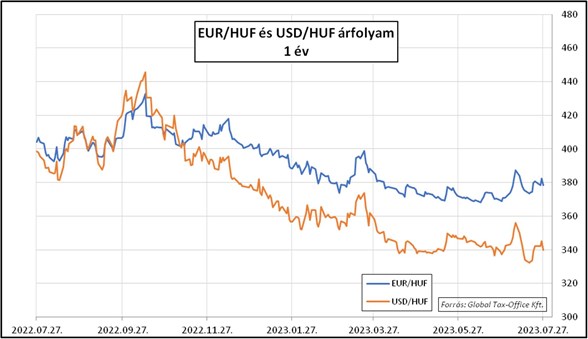

A forint árfolyama úgy változik hetek óta több százalékot mindkét irányban, hogy nem lehet konkrét okokat mellérendelni. Ezzel mintha gúnyt akarna űzni a piac országunk döntéshozóiból, akik egyre-másra tesznek nyilatkozatokat a devizaárfolyam stabilitás fontosságáról.

Európai Unió – eurózóna

Kamatdöntés tartotta lázban az európai piaci szereplőket is: a vártnak megfelelően 0,25 százalékponttal 4,25 százalékra nőtt az jegybanki EUR alapkamat. A kommentár szerint ezzel már tényleg nagyon közel lehet a szigorítási ciklus vége, ahonnan majd a szinten tartás időszaka következik. Ebben viszont erőteljesen szétválik az elemzői várakozás a jegybankárok előrejelzésétől. Előbbiek már jövő év nyarától kamatcsökkentést vizionálnak, míg utóbbiak szerint akár 2 évig is csúcson fogják tartani a finanszírozási kondíciókat.

A legfrissebb gazdasági adatok a gyorsabb enyhítés lehetőségét vetítik előre: a hitelezési adatok összeomlásszerű változásokat jeleznek a nagymértékben szigorodott pénzügyi környezet miatt, a gazdasági hangulatindexek pedig recessziós idők pesszimizmusát tükrözik a vállalkozások körében. Továbbra is ellentmondásos azonban a látszólag törhetetlen munkaerőpiac.

Az állampapírpiacon nem történtek érdemi változások, de továbbra is üzeni a hozamgörbe, hogy éven túli időtávon szinte biztosan csökkeni fog a kamatszint.

Az euró az 1,1-es szintig gyengült a héten az amerikai dollárral szemben, úgy látszik kissé túl optimisták voltak a befektetők az EKB jövőbeli kamatemelési törekvéseivel kapcsolatban.

USA

Kamatemelésről döntött a héten a FED is. A 0,25 százalékpontos szigorítással több mint két évtizede nem látott magasságba, 5,5 százalékra emelkedett az USD alapkamat.

Ez a lépés várható volt, és nem zárható ki a további növelés sem. Megérkezett ugyanis a legfrissebb, 2023. II. negyedévi GDP adat előzetese, mely meghaladta a várakozásokat. Az éves szintű 2,4 százalékos gazdasági növekedés kifejezetten impozáns egy olyan világgazdasági környezetben, ahol a legtöbb országban nagyon gyenge a konjunktúra.

A belső gazdasági kép azonban továbbra is nagyon vegyes. Az ipari szektorok gyengélkednek, miközben a szolgáltató ágazatok még élénk növekedést mutatnak. Az ingatlanpiacról inkább negatív jelek érkeztek, a munkaerőpiac azonban még erős számokat produkált.

Talán a FED sem tudja igazán, hogy mit kellene tennie, mert az összességében jól teljesítő gazdaságban van esélye annak, hogy az infláció rövid időn belül nem tud tovább süllyedni. Ha viszont megáll a csökkenő trend, akkor feltételezhető, hogy újra magasabb fokozatba kapcsol a pénzromlás. Ezt a forgatókönyvet szeretnék elkerülni, ezért még jó ideig maradhat a szigorú pénzügyi környezet.

A tájékoztatás nem teljes körű. A jelen dokumentum nem minősül befektetési ajánlásnak. A tájékoztatás a dokumentum készítésének idején irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak.

Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak voltak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB, FED.

Hozzászólások (0)