adozona.hu

A kamat ereje – Heti PénzPiac 2023. 22. hét

//test-adozona.hu/altalanos/A_kamat_ereje__Heti_PenzPiac_2023_22_het_ZB0HGH

A kamat ereje – Heti PénzPiac 2023. 22. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

A 2008-as globális pénzügyi-gazdasági összeomlás messziről nézve "csak egy a sok közül" válságnak tűnik. Amiben mégis nagyon más volt bármelyik korábbihoz képest: a monetáris irányítók számos "unortodox" megoldást választottak a probléma kezelésére (és igen, a Magyar Nemzeti Bank vezetője is így nevezte korábban számos intézkedését, de a meghatározó jegybankok döntései sem tartoztak az évtizedek óta megszokottak sorába).

Az egyik legfontosabb lépés egy válság kitörésekor az irányadó kamatszint drasztikus csökkentése. Ezt a feladatot a legkönnyebb elvégeznie a monetáris döntéshozóknak, de aztán jön a neheze.

A gazdasági problémák 2008-2009 tájékán olyan mélységűnek látszottak, hogy a 4-5 százalék körüli kamatok rövid időn belül 0 százalék közelébe vágása sem hatott pozitívan. Már az ilyen alacsony kamatszint sem egészséges hosszú távon fenntartva (történelmi példákat alapul véve), de amilyen intézkedéseket a 2010-es évek elejétől bevezetett a FED és az EKB, az minden addigit felülmúlt. A likviditásnövelés lett a "csodafegyver" a gazdaságok segítésére: tették ezt fedezetlen pénznyomtatás illetve kvázi végtelen jegybanki hitelezés formájában. A cél egy volt és közös: a világ kormányai megfelelő mennyiségű finanszírozást kapjanak sokféle csatornán keresztül. Ezzel még egyet is érthetünk, mondhatnánk: az igyekezet szép volt és nemes.

Mindemellett azt azért nem árt tudni, hogy gyakorlatilag semmilyen érdemi modellezést nem végeztek a jegybankok arra vonatkozóan, hogy hova fog vezetni mindez. Ugyanis nem véletlenül óvakodtak a pénznyomtatástól (annak bármilyen formájától) már a középkor óta a demokratikusan választott kormányok, mert a történelemben minden "pénzrontás" jelentős inflációhoz vezetett. A több mint egy évtizeddel ezelőtti helyzetben azonban a politikai döntéshozók inkább a - szerintük - kisebbik rossz irányába terelték, vagy engedték menni a független jegybankokat.

Azt tehát látjuk, hogy a likviditás féktelen növelése előbb-utóbb bizony átszivárgott a pénzügyi rendszer szövetén keresztül a reálgazdaságba, de azt nem látta senki(?), hogy a túl sokáig túl alacsony kamatok és hozamok (emlékezhetünk: a legbiztosabb európai államkötvények éveken keresztül negatív megtérüléssel forogtak a piacokon) a mindennapi emberek és vállalati döntéshozók világszemléletét és a kockázatvállaláshoz való viszonyát gyökeresen átalakították.

A kis kockázatú megtakarításokkal szemben (aminek nagyon alacsony volt vagy egyáltalán nem volt kamata illetve hozama) inkább választottak valamilyen reál típusú befektetést (pl. ingatlan, részvény, kripto...) azok is akik nem képesek elviselni a kockázattal járó árfolyamváltozásokat. Amíg trendszerűen minden befektetési termék árfolyama emelkedik, addig minden rendben, de amikor jön a menetrendszerű korrekció...

A vállalkozások pedig azt tapasztalták, hogy olyan alacsony költséggel tudtak eladósodni, amit vétek volt nem kihasználni. Akkor is, ha normál kamatszintek mellett nem lett volna életképes a vállalkozás. Ezt láttuk az extrém alacsony finanszírozási környezetben.

Egy éve, amikor a makacsul felfelé törő infláció miatt emelni kezdtek a kamatokon a nagy jegybankok, akkor véget ért ez a mindenki számára kényelmes és ideálisnak tűnő korszak, és újra az ortodox intézkedések kerültek előtérbe. Egyelőre úgy tűnik, hogy a palackból kiszabadult infláció szellemét nem lesz könnyű oda visszazárni. Ez valószínűleg azt jelenti, hogy a feljebb részletezett folyamatosan áradó pénzügyi likviditásnak és a nullához konvergáló kamatoknak jó időre búcsút mondhatunk.

Azt, hogy mi lesz ennek a következménye, még mindenki csak találgatja, de valószínűleg nem tévedünk sokat, ha ahhoz hasonlítjuk, mintha egy sportoló hosszú éveken keresztül serkentőszereket szed, de egy idő után már nem bírja a szíve a tablettákat. Fokozatosan leáll az erősítőkkel, de azt tapasztalja, hogy így már annyit sem tud teljesíteni, mint sok-sok évvel korábban. Reméljük, hogy a gazdaságokkal nem így lesz.

Magyarország

A héten a kormány benyújtotta a 2024-es költségvetés tervezetét a parlamentnek, mely tartalmaz gazdasági előrejelzéseket is a jövő évre. A GDP növekedését 4 százalékosra tervezi a kormány, míg az inflációt éves átlagban 6 százalékra várja. A GDP-arányos államadóság 66,7 százalékra csökken, és a GDP arányos költségvetési hiánycélt -2,9 százalékban határozták meg. Ezt az értéket azonban már most túl ambiciózusnak vélhették, mert bizonyos elvonások növelését meg kellett lépni, mégpedig a 2023-as év közepétől.

Az MNB közzétette 2022. évi beszámolóját, ami annak ellenére tartalmaz -402 Mrd forintos veszteséget, hogy a devizatartalék "forgatásán" +800 Mrd forint eredményt realizáltak.

Napvilágot látott a hazai termelői inflációs adat, ami már trendszerű lassulást mutat - ez jó hír a fogyasztói inflációs kilátások szempontjából.

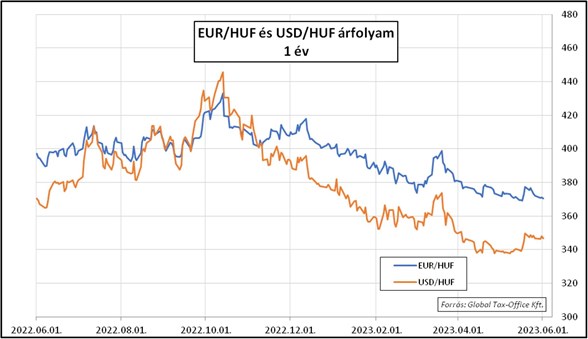

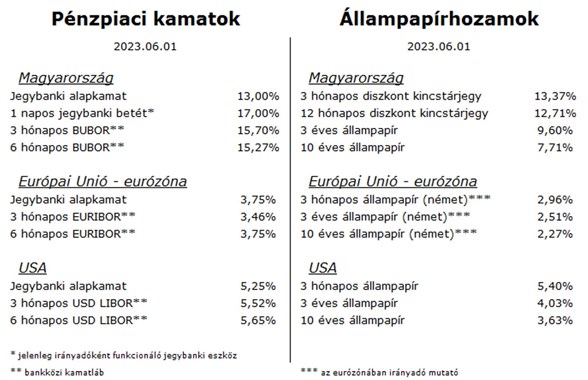

A múlt heti kamatvágás ellenére még mindig erős a forint, 370 forint közelében mozogott egész héten az euróval szemben, és a hozamok is érdemi csökkenő tendenciát mutattak.

Európai Unió – eurózóna

A héten az inflációs adatok domináltak Európában. Májusban is folytatódott a már fél éve tartó csökkenő trend, némely országban kétéves minimumra (pl. Spanyolországban 3,2 százalékra), de az euróövezetben is az elmúlt egy év legalacsonyabb szintjére (6,1 százalékra) süllyedtek a mutatók. Ezek a számok (és a tendencia) örvendetesek, de a maginfláció nem mérséklődik megfelelő ütemben, az elemzők szerint a szolgáltatások áremelései felelősek ezért.

Az EKB döntéshozói nem véletlenül nyilatkozzák gyakorlatilag nap mint nap, hogy további szigorító lépés(ek) szükséges(ek), és a felemelt kamatokat tovább kell majd magasan tartani, mint ahogy azt a piac jelenleg várja. Vagyis az első lazítást nagyjából egy év múlva várhatjuk (látható, hogy a kommunikációban már legalább erős az európai jegybank, a tettekben lehet, hogy kevésbé lesz az). Mindenesetre egy újabb gazdasági adat is megerősítette még, hogy az infláció csökkenése lassabb lehet a vártnál: az eurózóna országainak aggregált munkanélküliségi mutatója az 1995. évi első publikáció óta a legalacsonyabb szintre süllyedt.

Az európai állampapírok hozamai csökkentek a héten a várhatóan tovább emelkedő kamatszint ellenére. (Lehet, hogy a piac is úgy gondolja, hogy csak a szavakkal vitézkednek az EKB tisztségviselői?)

Az euró a hét elején még tovább gyengült az amerikai dollárral szemben, aztán az amerikai adósságplafon-vita megoldódásával fordult a kocka.

USA

Annak ellenére, hogy szinte biztosak lehettünk abban, hogy az Amerikai Egyesült Államok elkerüli akárcsak a részleges leállást, valahogy mégis tartottak tőle a piacok. Aztán amikor megszületett az utolsó pillanatban a megállapodás, jött a fellélegzés.

Egy probléma van: megint csak ideiglenes megoldás született, és jó eséllyel belátható időn belül megint annyit fog nőni az USA államadóssága, hogy egy hasonló „színjátékra” lesz megint szükség. Ami azonban igazán aggasztó, hogy a GDP-arányos adósságmutató már jelenleg is 129 százalékon áll, ami 30.000 Mrd USD-t tesz ki (és ez csak tovább fog nőni a következő években). Ilyen nagyságrendnél hatalmas az adósság-finanszírozás és -refinanszírozás elszívó ereje – főként, hogy az amerikai dollár likviditást folyamatosan szűkíteni igyekszik a FED.

Tehát készülnie kell a világnak a tartósan 5 százalék körüli vagy akár magasabb USD kamatszintre (reméljük, hogy már készültek). Az amerikai gazdasági adatok továbbra is kettősséget mutatnak: a munkaerőpiac stabilitását és feszességét nem tudja megingatni semmi, eközben viszont a feldolgozóipar szenved. A munkanélküliségi ráta 3,4 százalékon áll, ami 1969. óta a legalacsonyabb szint. A foglalkoztatottság rekordszintű, valószínűleg ennek köszönhető, hogy a szolgáltatási szektor továbbra is bővülni tud.

Az előbbiek eredőjeként mégis recessziót jeleznek előre elemzők 2023. II. félévére, amire az USA gazdasági szereplői valószínűleg nem készültek fel. Pedig a FED ezt az enyhe gazdasági visszaesést szeretné már látni, mert az hátha megtöri a megtörhetetlennek látszó munkaerőpiacot (ami jelenleg nem engedi csökkenni az inflációs nyomást).

Az, hogy milyen hosszú ideig maradnak majd magasan a kamatok, meg fogja határozni azt is, hogy hogyan alakul majd az amerikai gazdasági teljesítmény a következő évtizedben. A nagyon alacsony kamatszint + folyamatosan növekvő pénzpiaci likviditás után eljött a kijózanodás kora.

A tájékoztatás nem teljes körű. Jelen dokumentum nem minősül befektetési ajánlásnak. A tájékoztatás a dokumentum készítésének idején irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak voltak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB, FED.

Hozzászólások (0)